Hypersoft Verfahren für Gutscheine

Das Hypersoft System unterstützt neben dem eigenen Web-Gutschein System (Online) und dem klassischen Gutschein Management (Offline) auch 3rd Party Gutschein Systeme. 3rd Party Gutschein Systemen werden in der Regel ausschließlich zu Zahlung verwendet.

Sollen 3rd Party Systeme aufgeladen werden, so verweisen wir im Standard auf Zahlungsterminals, die je nach 3rd Party Gutschein Anbieter von speziellen Zahlungsterminalanbietern erhältlich sind. Somit sind diese 3rd Party Aufladungen für uns ein Standard Payment für Zahlungsterminals.

dass es standortübergreifend eingesetzt werden kann. Dabei werden auch Konstellationen unterstützt, in denen verschiedene Eigentümer und Unternehmen innerhalb eines Systems zusammenarbeiten. Dazu kann das System die Auf- und Abwertung der Gutscheine so auswerten, dass die Unternehmen diese Situationen untereinander leicht und einvernehmlich abrechnen können.

Weiterführende Themen:

Best Practice zu Gutscheinen mit Umsatzverteilung und zum Leistungsdatum

Gutscheine Online oder Offline

Das Gutschein (Offline) Management

Einzweck- und Mehrzweck Gutscheine mit Ausstellung ab dem 01.01.2019

Keine steuerliche oder rechtliche Beratung

Die folgenden Informationen dienen ausschließlich der allgemeinen Orientierung und stellen weder eine Steuer- noch eine Rechtsberatung dar.

Hypersoft ist hierzu nicht befugt.

Bitte prüfen Sie die Inhalte sorgfältig und stimmen Sie sich bei Bedarf mit Ihrem Steuerberater oder einer anderen fachkundigen Person ab, um sicherzustellen, dass Ihre Vorgehensweise den geltenden rechtlichen und steuerlichen Anforderungen entspricht.

Passen Sie unsere Hinweise ggf. an Ihre individuellen Gegebenheiten an und halten Sie die Ergebnisse in Ihrer Verfahrensdokumentation fest.

In Deutschland (aber euch in anderen Teilen der EU) gilt:

Bitte beachten Sie die Neuregelung für Gutscheine, welche ab dem 01.01.2019 ausgestellt werden. Die neue Unterscheidung zwischen Einzweck- und Mehrzweck-Gutscheinen löst die bisherige Regelung von Wert- und Warengutscheinen ab.

Siehe §3 Abs. 13-15 UStG https://www.gesetze-im-internet.de/ustg_1980/__3.html

Einzweckgutscheine...

Einzweckgutscheine zeichnen sich dadurch aus, dass sie bereits zum Zeitpunkt des Verkaufs alle umsatzsteuerrelevanten Informationen, wie den Leistungsort und mit welchem Steuersatz die dem Gutschein zugrundeliegenden Leistung zu besteuern ist, beinhalten. Der Zeitpunkt der Ausgabe des Gutscheins wird bereits als Besteuerungszeitpunkt für die Umsatzsteuer betrachtet. Die Gutscheinausgabe ist quasi die Leistung. Dies bedeutet, dass bei Einzweckgutscheinen mit Ausgabe des Gutscheins gegen Geld, bereits die Besteuerung der (ggf. späteren) Leistung auf den Ausgabezeitpunkt (ggf. vor-) verlagert wird. Die (ggf. spätere) Einlösung ist kein steuerbarer Vorgang mehr. Wird ein Einzweckgutschein nicht eingelöst, bleibt es dennoch bei der Umsatzbesteuerung zum Zeitpunkt der Ausgabe, es erfolgt keine rückwirkende Verrechnung/ Gutschrift.

Eine Trennung der abzuführenden Umsatzsteuer und der Verbuchung des Umsatzes, wie beispielsweise bei dem Verkauf von Silvesterkarten, ist nicht möglich.

Mehrzweckgutscheine...

Mehrzweckgutscheine weisen die Klarheit von Einzweckgutscheinen nicht auf, weshalb die Umsatzbesteuerung erst im Zeitpunkt der tatsächlichen Leistungserbringung stattfindet. Es ist also zum Zeitpunkt der Gutscheinausstellung unklar, wo der Umsatz erbracht wird und in welcher Höhe eine Umsatzsteuer entsteht. Die Ausgabe eines Mehrzweckgutschein ist also nur der Umtausch von Geld gegen „Gutschein-Geld“. Wird ein Mehrzweckgutschein nicht eingelöst, entsteht auch keine Umsatzbesteuerung.

Ausnahmen:

Von der Neuregelung ausgenommen sind aktuell Rabattgutscheine, welche einen Preisnachlass gewähren, da diese keinen Anspruch auf die Leistung, sondern lediglich eine Minderung der Bemessungsgrundlage beinhalten. Auch nicht umfasst sind Briefmarken oder Eintrittskarten für Theater, Kino und Museum.

Die Standardgutscheine können sowohl als Einzweck- als auch als Mehrzweck-Gutschein eingerichtet werden.

Bei den MOBILE PEOPLE Web-Gutscheinen handelt es sich ausschließlich um Mehrzweck-Gutscheine, da vor dem Einlösen weder der Ort, noch die Leistung definiert sind.

Beispiele...

Ein Artikelgutschein aus dem Gutschein Management, der eine definierte Leistung repräsentiert ist ein Einzweckgutschein.

Ein Web-Gutschein kann aktuell nur als Mehrzweckgutschein genutzt werden, da das System in der Guthabenverwaltung keine MwSt. unterstützt. Sie müssen also mit diesem System die steuerlichen Kriterien eines Mehrzweckgutscheines verfolgen und erfüllen.

Um die Kriterien für einen Mehrzweckgutschein zu erfüllen, müssen mehrere Bedingungen gleichzeitig erfüllt sein, darüber hinaus sollten Sie die Verwendung als Mehrzweckgutschein mit ihrem steuerlichen Berater abstimmen. Ein Mehrzweckgutschein könnte zutreffend sein, wenn dieser einen Geldbetrag repräsentiert und beim Verkauf nicht feststeht an welchem Standort er eingelöst wird oder welcher MwSt. Satz beim Verkauf angewandt wird (wenn Sie Lebensmittel im Haus oder außer Haus, oder z.B Postkarten anbieten). Zu diesem einzigen "oder" dürfen auch sonst keinen Einschränkungen bestehen. Dies kann schon durch eingeschränkte Gültigkeit an bestimmten Tagen oder durch frühen Ablauf jeder Art der Fall sein. (Anmerkung: Web-Gutscheine unterstützen aktuell ausschließlich den Typ Mehrzweck Gutschein).

Der Einsatz des Gutscheines

Wird ein Gutschein gescannt, per Kassenfunktion Barcode eingegeben, oder über ein eSolutions System erfasst und angewandt, so wird er im Vorgang aufgenommen und verwendet. Beispiel mPOS:

Behandlung der umsatzneutraler Gutscheine aus fiskalischer Sicht

Behandlung von umsatzneutralen Web-Gutscheinen...

Der Verkauf (Aufladen):

In der Payment Datenbank wird die Einnahme als normaler Verkauf registriert. In diesen Fall in BAR.

Im Journal wird pro verkauftem Gutschein ein Datensatz eingefügt. Im ItemText steht die Gutscheinnummer. Da der Gutschein umsatzneutral behandelt wird, ist Vat, VatTab auf 0 gesetzt. ItemStatus enthält eine 10, somit ist der neutrale Gutscheinverkauf identifiziert. Der Preis steht im Feld Price.

In der AddOn Tabelle wird die Signierung zu diesem Verkauf gespeichert. Beim 5. MwSt Satz (0%) ist die Summe des Verkaufs registriert:

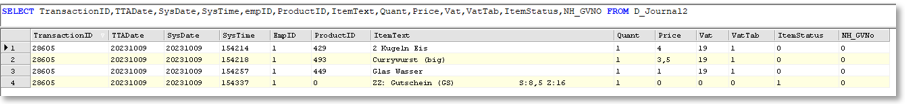

Journal Datensätze:

Der Gutschein erhält rein Informativ einen Datensatz im Journal, um die Information über den Einsatz eines Gutscheins in diesem Vorgang zu repräsentieren. Im ItemText steht die gebuchte Summe für diesen Gutschein (S:8,5). ID des Gutscheines in der Card Datenbank (Z:16):

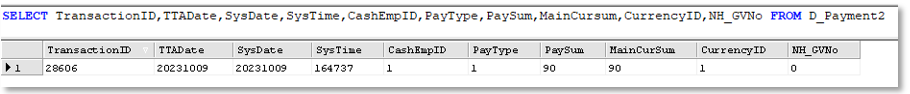

Payment:

Sie erhalten hier PayType 8 (Gutschein) und die Summe der verknüpften CurrencyID aus der Währungstabelle (16):

AddOn Tabelle: Die Signierung

Die Gesamtsumme des Vorgangs wird anhand der enthaltenen Steuersätze gesplittet. Da die Zahlung per umsatzneutralen Gutschein erfolgte, wird die Gegenbuchung aus dem 5. MwSt Satz verrechnet. Da weder Bar noch Unbar Geld fließt, gibt es kein Zahlungsmittel in der Signierung.

Behandlung von Einzweckgutscheinen aus fiskalischer Sicht

Beispiel der fiskalischen Behandlung anhand von Bonus Offline-Gutscheinen aus dem Gutschein Management...

Der Verkauf (Aufladen):

In der Payment Datenbank wird die Einnahme als normaler Verkauf registriert. In diesen Fall in BAR.

Im Journal wird pro verkaufter Gutschein ein Datensatz eingefügt. Im ItemText steht die Gutscheinnummer. Da der Gutschein als Einzweckgutschein behandelt wird, ist Vat, VatTab auf 19 und 1 gesetzt. ItemStatus enthält eine 12, somit ist der Einzweckgutscheinverkauf identifiziert. Der Preis steht im Feld Price.

In der AddOn Tabelle wird die Signierung zu diesem Verkauf gespeichert. Unter dem 1. MwSt Satz (19%) ist die Summe des Verkaufs registriert. Der Verkauf wurde in BAR getätigt:

Journal Datensätze:

Da es um einen Einzweckgutschein handelt, der schon verteuert wurde, wird im Journal beim Einsatz des Gutscheins eine Gegenbuchung mit dem beim ursprünglichen Verkauf verwendeten Mehrwertsteuerstatus (MwSt Tab) und dem aktuell dazugehörigen MwSt.-Satz getätigt. Im ItemText steht die Gutscheinnummer, die gebuchte Summe für diesen Gutschein (V:-8,50), ID des Gutscheines aus der Card Datenbank (C:17) und die verwendet Zahlungsart aus der Währungstabelle für das Gutschein (Z15)

Payment:

Die Zahlung ist mit 0 Euro in der Payment Datenbank, da kein Geld bei dieser Transaktion geflossen ist. Die Verrechnung erfolgt mit dem Gutschein der bereits beim Verkauf versteuert wurde:

AddOn Tabelle: Die Signierung

Auch die Signierung ist mit 0, da der Gutschein bei dessen Verkauf versteuert wurde:

Zurück zum übergeordneten Thema: Fiskalgesetz zum Anwendungserlass zu § 146a AO